大阪食堂サポート会計事務所代表 溝川裕也

公認会計士、税理士、社会保険労務士、ワインエキスパート

これまでに飲食店の顧問先は累計100件以上、融資支援100件以上。料理人兼オーナーを会計・税務・労務の面から支援しています。

「一流の料理人なのに、なぜ創業融資に落ちたのか?」

あなたがどれほど優れた料理の腕を持っていても、どれほど素晴らしい店舗プランを描いていても、融資審査では「料理人としての実力」よりも「借りたお金を確実に返済できる人物か」が最重視されます。

実際、有名店で修業を積んだ一流の料理人でも、個人信用情報の問題や税金の滞納といった「お金の管理」に関する減点項目があるため、融資審査に落ちてしまうケースは珍しくありません。

この記事では、飲食店の創業融資で審査に落ちる4つの主な理由と具体的な対策を、飲食店開業支援の現場で100件以上の融資サポートを行ってきた経験から解説します。

融資審査は加点方式ではなく減点方式。まずは、あなたの状況に当てはまる減点項目がないかをチェックし、開業前に確実にクリアしておきましょう!

融資審査は減点方式。審査に落ちる理由を無くすことが一番大切

これから理想の飲食店を開業しようと情熱に燃えているあなた。融資面談では、自分の理想とするお店の素晴らしい点についてプレゼンテーションする心の準備は十分整っているかもしれません。

しかし、融資審査において、まず把握しておいていただきたいことがあります。それは、融資は「加点方式」よりも「減点方式」の側面が強いということです。

どれだけ一流の料理人で、素晴らしい計画を立てたとしても、税金滞納や金融事故といった決定的な減点項目が一つでもあると、審査の通過は一気に難しくなります。

融資は、「あなたが、どれだけ素晴らしいお店をオープンするか」よりも「あなたが、ちゃんと借りたお金を返してくれるか」という、極めてシビアな目線で行われるためです。

この融資審査の目線から、特に厳しく見られる減点項目をこの記事では解説していきます。

審査に落ちる理由一覧

早速結論として審査に落ちる理由の一覧を作成しました。

- 理由1:個人信用情報に金融事故の記録がある

- 理由2:消費者金融やカードのキャッシング・リボ払いの残高が大きい

- 理由3:確定申告をしていない

- 理由4:税金や公共料金の滞納

次の章からは、各項目ごとに詳細と、その対策を説明していきます。

諦めないで!どれか一つに当てはまったからといって審査に落ちるわけではない

ここまで読んですでに「自分は融資に通らないのでは…」と、絶望的な気持ちになっている方もいるかもしれません。

でも、諦めないでください。飲食店の開業を目指す方で、すべての条件が完璧に整っている方の方が少数であり、多くの方が何らかの課題を抱えています。

審査落ちの理由は、何か一つに引っかかったからといって必ず落ちるというものではありません。金融機関は、経験、自己資金、計画性、信用情報など、様々な情報を踏まえて総合的に審査を行います。

どこかの項目に引っ掛かったとしても、諦めずに解決策を考え、専門家と協力して課題をクリアしていく姿勢こそが、融資成功の鍵となります。

では、次の章から具体的な審査落ちの減点基準と、その解決策について解説を行います。

理由1:個人信用情報に金融事故の記録がある

創業融資の審査で最も致命的な要因となりうるのが、この個人信用情報です。自動車ローン、住宅ローン、クレジットカードの作成など、すべての金融取引で個人の信用情報が確認されますが、創業融資も例外ではありません。

この情報は、あなたの「お金の管理能力の通信簿」のようなものであり、問題があると融資審査に大きな影響を与えるため、心当たりのある方は慎重に確認してください。

金融事故とは信用情報機関に異動情報が登録されている状態のこと

金融事故とは、ローンやクレジットカードなどの返済ができず、信用情報に深刻な支払遅れや滞納の記録が残る状態です。これは、銀行や公庫が「信用リスクが高い」と判断する深刻な状況を意味します。

主な金融事故の種類を以下で解説します。

- 長期延滞(61日以上または3か月以上の延滞)

-

支払いが長期間滞った場合を指します。

- 代位弁済

-

保証会社が債務者に代わって返済した場合を指します。

- 債務整理(任意整理・個人再生・自己破産など)

-

法的または任意に返済条件を変更・免除した場合を指します。

- 強制解約

-

クレジットカードが延滞などにより一方的に解約された場合を指します。

これらはいずれも、信用情報機関に「異動情報」として登録され、融資の審査でも厳しくチェックされます。

軽微な引落残高不足であっても、「支払い遅延」として記録は残ります。頻繁に発生すると「だらしがない」と見なされマイナス評価となります。携帯電話の分割支払なども金融情報のに登録されていますので、たかだ携帯代と軽く考えずに日々の支払いは遅れないよう徹底してください。

個人信用情報に不安がある場合は信用情報を取り寄せよう

信用情報機関にあなたの信用情報を取り寄せることが可能です。融資申請を行う前に、信用情報に不安がある方は、必ずご自身で開示請求を行いましょう。

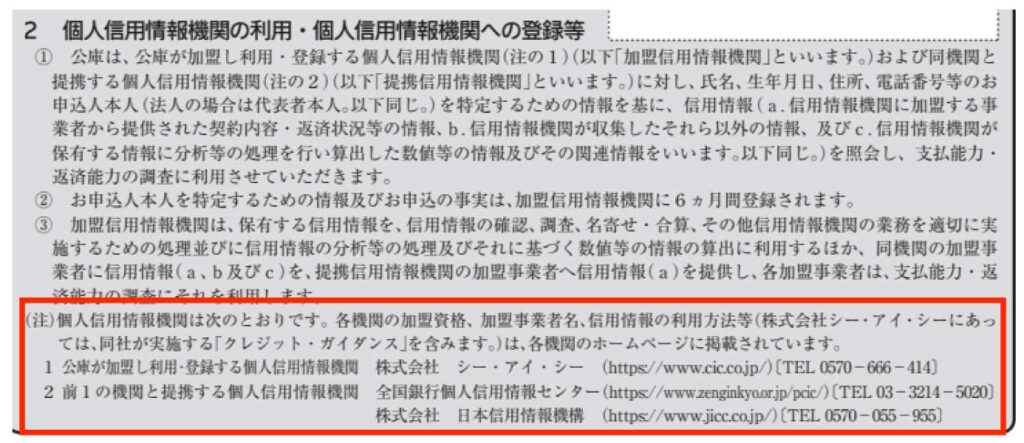

日本政策金融公庫は、特定の信用情報機関だけでなく、以下の3つの機関すべてと提携し、融資審査に必要な情報を確認しています。公庫の借入申込書裏面にも、この3機関への照会を行う旨が記載されています。

| 信用情報機関 | 略称 | 主な対象とする取引(特に確認したい方) |

|---|---|---|

| 株式会社シー・アイ・シー | CIC | クレジットカード、携帯電話の割賦契約、信販会社のローンなど。 |

| 全国銀行個人信用情報センター | KSC | 銀行の住宅ローン、銀行カードローン、信用金庫との取引など。 |

| 株式会社日本信用情報機構 | JICC | 消費者金融のキャッシング、一部のクレジットカード、保証会社など。 |

上記の主な対象とする取引で不安がある取引があれば、該当する信用情報機関から信用情報を取り寄せて、金融事故の有無を確認しましょう。どの信用情報機関でもインターネットから開示請求ができます。

金融事故がある場合の具体的な対策の手順

金融事故の記録がある状況で、「必ず融資にも受かる」というような裏技は残念ながら存在しません。融資審査では非常に大きなマイナス要因になるという覚悟を持って、以下の対策に取り組みましょう。

何よりも先に、長期にわたって返済できていない債務があれば、全額返済することが重要です。この返済によりせっかく貯めた自己資金が減ることになりますが、「現在は支払義務を果たしている」という事実を作ることが最優先です。

信用情報機関から取り寄せた開示情報をもとに、どの時期に、どのような事情で金融事故が発生したかを正確に把握しておきましょう。嘘をつくのは厳禁ですが、担当者が納得できるような誠実な説明ができれば、その事情を勘案して融資実行まで繋がる可能性はゼロではありません。

事故情報は、完済後から最低でも5年間(自己破産などではさらに長く7年〜10年程度)は記録が消えません。もし開業を急がない場合は、情報が消えるまでの期間で、十分な業務経験を積み、自己資金を徹底的に貯めるという選択肢も、最も確実な方法として素晴らしい選択です。

事故情報があるが、早期の開業を諦められない人は、税理士などの専門家を利用することを検討してください。金融事故の重さや、発生した状況などを鑑みて、融資のプロが最も成功確率の高い戦略を立てます。ただし、融資の難易度は大きくあがることになるので、ご自身で申請されずに、専門家に相談して進めて行く方が無難です。

理由2:消費者金融やカードのキャッシング・リボ払いの残高が大きい

消費者金融やカードのキャッシングやリボ払いは、利用実績や未返済の残高があるからといって即融資ができないというほど厳しいものではないのですが、その利用が多い場合は、融資審査に悪影響を与えます。融資審査で着目される評価のポイントと対策を解説します。

消費者金融などの取引があると「お金の計画性」を強く疑われる

創業融資の審査では「借りたお金を計画的に返済できるか」という視点から審査が行われるため、特に以下の2点は入念に確認されます。

「なぜ、金利の高い消費者金融から借りたのか?」「なぜ自分の貯金で賄えなかったのか?」という、資金管理の失敗を疑われます。

日常的に利用している場合や、その借入が生活費全般に使われている場合、「自分のお金と借入金を区分できていない」「常に自転車操業である」と判断され、お金の計画性が強く疑われます。

これらの事実から、高頻度で高金利の借入を利用している人は、融資審査において大きなマイナス評価に繋がります。

消費者金融などの残高は「自己資金のマイナス」と判断される可能性がある。

あなたが頑張って自己資金として300万円貯めたとしても、もし消費者金融からの残高が300万円あったとしたらどうでしょうか?

このような場合、創業融資の審査では、「貯めた300万円は全額が消費者金融からの借入」と見なされ、自己資金は実質0円という非常に厳しい評価になる可能性が高いです。

自己資金の評価は融資の成否を分ける最重要項目です。この評価を避けるため、対策は必須です。

消費者金融などの取引や残高がある場合の具体的な対策の手順

消費者金融やカードのキャッシングやリボ払いなどの取引は必ず金融情報として履歴が残りますので、誤魔化すことはできません。その前提で最善の対策を講じましょう。

まずは、消費者金融などの残高がある場合は、自己資金から払い切り、全額返済することが最優先の行動です。自己資金が減ったとしても、高金利の債務をゼロにすることが、融資申込にあたって最も優先すべき対策です。

消費者金融取引などは、返済に問題がなければ金融事故扱いにはなりません。ただし、その発生理由は融資面談で確認される可能性が高いです。「なぜ借りたのか」という発生理由を、担当者が納得できるように誠実に回答できるように準備しておきましょう。

消費者金融取引などがあり、どのように対応したら良いか、聞かれたらどのように答えたら良いか、自分で考えても不安がある場合には、税理士などの専門家の利用を考えましょう。融資のプロが状況を踏まえて最善の戦略(全額返済が本当に必要か、必要ならそのタイミング、面談での説明方法など)を立て、あなたの融資をサポートしてくれるでしょう。

理由3:確定申告をしていない

これから開業を考えているあなたは、「確定申告は開業してから考えれば良い」と思っているかもしれません。しかし、これは大きな落とし穴です。

有力な融資先である日本政策金融公庫は、国が株式を保有している機関であるため、「確定申告をしていない=納税の義務を果たしていない」という状況を極めて厳しく評価します。

納税義務違反は、経営者としての信用度を大きく損ない、場合によっては一発アウトとなる可能性もあります。

まずは、あなたの過去の状況にありがちな、確定申告漏れが発生しやすいケースを確認しましょう。

確定申告漏れが発生しやすいケース

両親から引き継いだ駐車場などの不動産を貸して収入を得ている場合、原則として確定申告が必要です。

ビットコインなどの暗号資産を売買して利益(儲け)が出た場合は、確定申告が必要です。

自己資金を貯めるためにUber Eatsの配達員をしていた、別の店舗で業務委託として調理を請け負っていたなど、給与以外の収入がある場合、確定申告が必要です。

ただし、給与所得者の場合は、これら取引による年間の所得(儲け)が年間20万円を下回る場合は、確定申告は不要となるケースがあります。

給与所得者であっても次のいずれかに当てはまる人(確定申告をすれば税金が還付される人は除きます。)は、確定申告をしなければなりません。

・給与を1か所から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円を超える人

出所:国税庁ホームページ

実際、私の支援先の方で、融資面談の際に不動産収入の申告漏れがあることが発覚し、その場で面談がストップになった事例があります。改めてご自身の過去の確定申告漏れがないかを、慎重に確認しましょう。

確定申告漏れがある場合の具体的な対策の手順

「暗号資産の売買は株と違うの?」「UberEats配達員は個人事業主なの?」など、税金に詳しくないあなたがそう思うのも十分理解ができます。しかし、確定申告が必要なものは、すべて開業前にクリーンにしておく必要があります。

まずは事実確認が重要です。ご自身で判断が難しい場合は、税の専門家である税理士に相談し、確定申告の必要があるかどうかを確認しましょう。

過去に遡って申告と納税を行う 確定申告の必要があるという結論に達した場合は、速やかに過去に遡って期限後申告を提出しましょう。そして、そこで発生した納税額は、融資面談前に必ず支払い、納税義務を果たしたことを証明できるようにしておく必要があります。

理由4:税金や公共料金の滞納

創業融資の審査では、あなたの「お金の計画性」や「規律性」が厳しくチェックされます。その証拠として、融資の面談時には、税金などの公金や公共料金の支払履歴がわかるもの(通帳などや場合によっては納税証明)の提出が求められます。ここでは、税金などの公金、そして公共料金の支払についての滞納や支払遅れに関する対策を解説します。

給与所得のみの方は、通常、勤務先での年末調整で納税は完了していますのでご安心ください。

住民税の滞納がある場合

住民税は、前年度の所得を元に計算されます。そのため、独立のために勤務先を辞めた場合、その時点から無収入になっても、前年の所得に基づいた住民税の納付義務が残ります。

住民税は年間分を4回(6月、8月、10月、翌1月)に分けて納付することになりますので、年間分をまとめて払う必要はないですが、納付期限が到来しているものは、必ず納付したうえで融資申込を行いましょう。

国民健康保険・国民年金の滞納がある場合

健康保険や国民年金といった社会保険料の納付も公的な義務です。ですので、未納がある方はできるだけ解消した上で融資面談に臨みましょう。

ただ、正直にお伝えしますと、私が今まで融資支援をしてきた中では、社会保険料の未納について融資面談で強く指摘を受けたという事実はありませんでした。

ですが、強調しておきたい点は、社会保険料も公金として納付義務があることは確かですし、実は指摘されていないだけで融資審査に悪影響を与えていたり、今後は社会保険料の支払についてもより厳しく確認されるようになる、という可能性も否定できないという点です。

創業融資を成功させるという観点からは、未納の状態を続けるのではなく、以下の行動を取りましょう。

健康保険や国民年金は、退職などの所得が減少した場合の「減免(免除・猶予)」制度があるため、まずは最寄りの市役所に相談に行き、減免や猶予措置などが受けれられるかを確認しましょう。

市役所に相談した上で納付義務が確定した金額については、納付期日までに支払うようにしましょう。ここで、よくご質問を頂くのが、過去分の年金の未納です。

国民年金の場合は過去2年間は遡って納付することができます。もちろん、過去の未納分は遡って納付できた方が良いとは思いますが、まずは今後支払うべき国民年金について納付していくようにしましょう。

公共料金の滞納がある場合

水道、ガス、電気などのインフラに関する料金の滞納がある場合も、「お金の管理がずさんである」と判断されかねません。

毎月決まったタイミングで支払いが発生する公共料金については、融資面談時点での滞納がないように必ず全額支払ってから面談に臨んでください。

過去の支払い遅れなども通帳から確認されるため、もし遅れがあった場合は、なぜ支払いが遅れたのかの合理的な理由を説明できるように準備しておきましょう。

融資審査に関するQ&A

- 信用情報を取り寄せた結果、5年以上前の事故情報が見つかりました。正直に申告すべきですか?

-

はい、正直に申告しましょう。

金融機関側はすでに情報を把握していると考えてください。信用情報機関に記録が残っている限り、隠さずに正直に申告し、事故に至った背景と現在の改善状況(現在は完済しているなど)を誠実に説明することが最も重要です。

- 税金や公共料金の滞納が複数回あります。融資面談前に全額支払えば問題ないですか?

-

全額支払うことはもちろん、支払い遅れの理由を説明できるように準備しましょう。

面談では「なぜ滞納に至ったのか」という合理的な理由と、今後の対策を明確に説明することで過去の支払い遅れをリカバーしましょう。

- 信用情報には載っていないのですが、友人からの借入があります。申告すべきですか?

-

融資面談で提出する通帳に入金や出金の履歴が残っている場合は必ず説明しましょう。

融資面談では通帳の入出金履歴の詳細を確認され、特定の個人名の履歴があれば必ず内容を確認されます。この場合は内容を説明する必要がありますので、発生原因や今後の返済スケジュールなど説明できるように準備をしておきましょう。

- 融資の審査に落ちた場合、再申請はいつから可能ですか?

-

6ヶ月程度の期間を空けて再申請しましょう。

金融機関は、前回不採用になった理由をこの期間で改善できたかを見ます。再申請までの期間に、未納の税金等を支払う、消費者金融の借入を返済する、自己資金を積み増すなど、明確な改善実績を作りましょう。

最後に

長年の修行と情熱を持つあなたにとって、融資の成功は、最高の料理を提供するという夢を現実に変える最初の、そして最も重要な経営判断です。

この記事で解説した4つの審査落ち理由、特に金融事故や公金(税金・年金)の滞納といった減点要因は、あなたの努力や情熱では挽回が難しい、極めてシビアな「過去の通信簿」です。

しかし、恐れる必要はありません。融資審査は、減点方式であると同時に、対策を講じればクリアできます。

- 過去に問題があっても、今は誠実に納税・返済していること。

- 専門家(税理士など)の力を借り、万全の対策を講じること。

しっかり対策が取れれば、金融機関はあなたの「経営者としての成長と誠実さ」を評価してくれるはずです。

あなたの「食」のプロとしての腕前と、財務のプロである融資に詳しい税理士からのサポートが揃えば、融資の成功はぐっと引き寄せられます。

自信を持って、あなたの「お金の履歴」をクリーンにし、理想の店づくりに集中してください。私たちは、あなたの挑戦を全力で応援しています!